Mit häufigen Gesetzesänderungen und laufend neuen Urteilen ist das Steuerrecht eines der dynamischsten Rechtsgebiete in Deutschland, das fast jeden von uns unmittelbar betrifft. Auch in dieser Ausgabe ist deshalb sicherlich auch für Sie etwas dabei.

Tipp: Keine Zeit, alles zu lesen? Durch Klick auf die entsprechende Überschrift im Inhaltsverzeichnis gelangen Sie direkt zum gewünschten Artikel.

Inhalt

Alle Steuerzahler

- Neue Sozialversicherungswerte für 2022

- 450-Euro oder kurzfristige Beschäftigung: Änderungen im Jahr 2022

Hauseigentümer

- Die Steuerfalle der 10-Jahres-Frist bei privaten Veräußerungsgeschäften

- Eine spannende Revision zum Werbungskostenabzug bei den Einkünften aus Vermietung und Verpachtung

- Musterrevision beim BFH zur Frage, ob die Vermietung einzelner Räume an Messegäste schädlich für die Steuerbefreiung nach § 23 Abs. 1 Nr. 1 Satz 3 EStG für selbstgenutztes Wohneigentum ist

- Änderungen ab 2022 aufgrund der Grundsteuerreform

Kapitalgesellschaften/Kapitalanleger

- Eine spannende Revision beim BFH zu Gestaltungen im Rahmen des § 17 EStG zur Verlustnutzung

- BFH zum Zufluss von Tantiemen bei beherrschenden Gesellschafter-Geschäftsführern

- Erweiterte Gewerbesteuerkürzung – Erleichterungen durch das Fondsstandortgesetz

- Einführung einer besonderen Bagatellgrenze von 5 %

- Erweiterte Gewerbesteuerkürzung – Anwendung bei einem unterjährigen Grundstückserwerb?

- Grundsatzentscheidung des BFH: Die Gewinne aus Gold-ETF nach schweizerischem Recht unterliegen § 20 EStG (keine Jahresfrist des § 23 EStG)

Gewerbetreibende

- Einkommensteuerliche Behandlung von Finanzhilfen aufgrund der Corona-Pandemie

- § 7g EStG bei einer Betriebsaufgabe

- Kann ein ordnungsgemäßes Fahrtenbuch trotz kleinerer Mängel und Ungenauigkeiten vorliegen?

Freiberufler

- Wann stellen Beteiligungen an Kapitalgesellschaften bei Freiberuflern ggf. Betriebsvermögen/Sonderbetriebsvermögen dar?

- Entgelte im Rahmen einer Facharztausbildung ggf. nicht steuerbar

- Führt die Ausstellung von digitalen Impfzertifikaten durch Ärzte zu einer gewerblichen Tätigkeit?

- Raus aus einer Personengesellschaft ohne die Durchführung einer Realteilung – Ein Gestaltungsfall zur Vermeidung einer Sperrfristverletzung

Arbeitgeber

- Arbeitgeberzuschüsse zum Kurzarbeitergeld: Steuerfreiheit endete zum Jahresende 2021

- BMF-Schreiben vom 18.11.2021 zur Entfernungspauschale: Folgewirkung auf die Lohnsteuerpauschalierung ab 2022

- Neues zu den Gutscheinen: Das Postleitzahlenmodell

Arbeitnehmer

Erwerber von Schenkungen / Erbschaften

Umsatzsteuerzahler

- BFH-Beschluss zum nachträglichen Widerruf einer Umsatzsteueroption

- BFH-Revision: Unterliegt die im Übernachtungspreis enthaltene Nutzung des Parkplatzes, WLANs oder Fitnessraums dem ermäßigten Steuersatz?

Sonstiges

- Fälligkeitstermine für Steuern und Beiträge zur Sozialversicherung von Januar 2022 bis März 2022

- Haftungsausschluss/Quelle

Alle Steuerzahler

Neue Sozialversicherungswerte für 2022

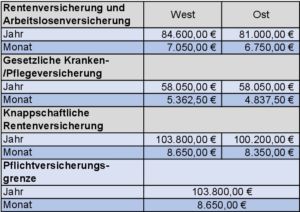

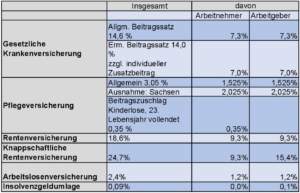

Ab 01.01.2022 gelten nachstehende Rechengrößen der Sozialversicherung:

- Die Beitragsbemessungsgrenzen 2022 in der Renten- und Arbeitslosenversicherung sowie in der knappschaftlichen Rentenversicherung sinken im Westen und steigen im Osten im Vergleich zum Vorjahr. Dies hat seine Ursache in der schrittweisen Angleichung der Betragsbemessungsgrenzen von Ost und West bis 2025.

- Die Beitragsbemessungsgrenze in der gesetzlichen Krankenversicherung und Pflegeversicherung bleiben im Jahr 2022 unverändert im Vergleich zum Jahr 2021.

- Die Versicherungspflichtgrenze bleibt im Jahr 2022 ebenfalls unverändert bei 64.350 Euro.

Beitragsbemessungsgrenzen für 2022

- Die Beitragssätze für die gesetzliche Krankenversicherung, die Rentenversicherung und die Arbeitslosenversicherung bleiben im Vergleich zu 2021 unverändert.

- Bei der Krankenversicherung erhöht sich ggf. der individuelle Zusatzbeitragssatz der jeweiligen Krankenkasse zum 01.01.2022. Eine Übersicht ist auf der Webseite des GKV-Spitzenverbandes verfügbar.

- In der Pflegeversicherung wird ab 01.01.2022 der Beitragszuschlag für Kinderlose um 0,10 % auf 0,35 % angehoben. Dieser ist allein vom Arbeitnehmer zu tragen.

Beitragssätze in der Sozialversicherung 2022

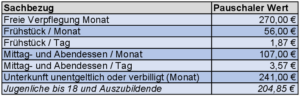

Sachbezugswerte für Unterkunft und freie Verpflegung für 2022

450-Euro oder kurzfristige Beschäftigung: Änderungen im Jahr 2022

Erhöhung des Mindestlohnes

Da sich der gesetzliche Mindestlohn zum 01.01.2022 von 9,60 EUR auf 9,82 EUR pro Stunde und zum 01.07.2022 auf 10,45 EUR pro Stunde erhöht, ist bei Minijobbern mit dem Jahreswechsel bzw. im Laufe des Jahres möglicherweise die Stundenanzahl anzupassen, um die Verdienstgrenze von 450 EUR im Monat nicht zu überschreiten.

Angaben zur Krankenversicherung bei kurzfristig Beschäftigten

Ein kurzfristiger Minijob ist eine Beschäftigung, die von vornherein auf einen bestimmten Zeitraum befristet (maximal 3 Monate oder 70 Arbeitstage im Jahr) und sozialversicherungsfrei ist. Entsprechend sind diese Arbeitnehmer auch nicht über diese Tätigkeit krankenversichert. Ab dem 01.01.2022 müssen Arbeitgeber bei der Anmeldung von kurzfristig Beschäftigten zusätzlich angeben, wie diese krankenversichert sind und die Nachweise des Arbeitnehmers (z. B. Bescheinigung der Krankenversicherung) zu ihren Entgeltunterlagen nehmen.

Rückmeldung zur kurzfristigen Beschäftigung

Arbeitgeber, die einen kurzfristigen Minijobber anmelden, erhalten ab 2022 unverzügliche Rückmeldung von der Minijob-Zentrale, ob zum Zeitpunkt der Anmeldung bei der Aushilfe weitere kurzfristige Beschäftigungen bestehen oder im laufenden Kalenderjahr bestanden haben. Dies ist wichtig, da kurzfristige Beschäftigungen (auch mit mehreren kurzfristigen Minijobs bei verschiedenen Arbeitgebern) maximal 3 Monate oder 70 Arbeitstage im Jahr andauern dürfen. Die Rückmeldung der Minijob-Zentrale muss der Arbeitgeber in den Entgeltunterlagen dokumentieren. Sie dient insbesondere als Nachweis für eine spätere Betriebsprüfung der Rentenversicherung. Sollten mit den Vorbeschäftigungszeiten die Zeitgrenzen überschritten sein, ist die kurzfristige Beschäftigung rückwirkend ab Beschäftigungsbeginn zu korrigieren und je nach Höhe des Verdienstes entweder als 450-Euro-Minijob oder als sozialversicherungspflichtige Beschäftigung zu melden.

Meldung der Steuer-ID von gewerblichen Minijobbern

Arbeitgeber haben von ihren Minijobbern im gewerblichen Bereich (nicht aber von solchen im Privathaushalt) ab 01.01.2022 neben der Steuernummer auch deren Steuer-ID abzufragen und elektronisch an die Minijob-Zentrale zu übermitteln.

Hauseigentümer

Die Steuerfalle der 10-Jahres-Frist bei privaten Veräußerungsgeschäften

Der Sachverhalt

Die Eheleute (EL) kaufen ein ETW.

- Sie geben ein notarielles Kaufangebot am 20.12.2010 ab.

- Der Verkäufer nimmt das Angebot durch notarielle Annahmeerklärung am 07.01.2011 an.

- Die EL vermieten die ETW.

- Mit Vertrag vom 27.12.2020 veräußern sie die ETW.

- Die ETW liegt in einem Sanierungsgebiet.

- Die Gemeinde erteilt die sanierungsrechtliche Genehmigung am 05.02.2021.

- Das FA möchte den Veräußerungsgewinn i. H. v. 200.000 EUR nach § 23 EStG versteuern.

Die Beurteilung

- Die EL tätigen ein privates Veräußerungsgeschäft, wenn sie die vermietete Wohnung im PV innerhalb von 10 Jahren veräußern.

- Die 10-Jahres-Frist beginnt taggenau, wenn der schuldrechtliche Grundstückskaufvertrag geschlossen wird.

- Der Kaufvertrag entscheidet und nicht der Übergang des wirtschaftlichen Eigentums.

Kaufvertrag wird geschlossen

- Der Kaufvertrag wird geschlossen durch zwei übereinstimmende Willenserklärungen.

- Der Vertrag wird durch Angebot und Annahme geschlossen.

- Kaufvertrag und Übereignung / Auflassung sind schwebend unwirksam bis zur Genehmigung.

- Sie werden rückwirkend wirksam mit der Genehmigung.

10-Jahres-Frist + Kaufvertrag

- Der Veräußerungsgewinn nach § 23 EStG wird durch den Abschluss des Kaufvertrags realisiert.

- Der Veräußerungsgewinn wird durch die beiderseitige Bindung realisiert.

- Beide Vertragsparteien sind gebunden.

- Die beiderseitige Bindung tritt auch ein, wenn der Kaufvertrag bis zur sanierungsrechtlichen Genehmigung schwebend unwirksam ist.

Das Ergebnis

- Die EL müssen den Veräußerungsgewinn i. H. v. 200.000 EUR versteuern.

- Die beidseitige Bindung beim 1. Kaufvertrag (Anschaffung der ETW) ist am 07.01.2011 mit der notariellen Annahmeerklärung eingetreten.

- Der 2. Kaufvertrag (Veräußerung) der ETW wurde am 27.12.2020 geschlossen, somit 10 Tage vor Ablauf der 10-Jahres-Frist.

Eine spannende Revision zum Werbungskostenabzug bei den Einkünften aus Vermietung und Verpachtung

Das FG Düsseldorf hat in seinem Urteil zur Frage Stellung genommen, ob Zahlungen zur Ablösung eines Zinsswaps als Werbungskosten im Anwendungsbereich der Einkünfte aus V+V abzugsfähig sind.

Das FG Düsseldorf hat diese Frage positiv beantwortet, was die Verfasser des Mandantenbriefs überzeugt hat. Die Finanzbehörden sind jedoch – unter Hinweis auf das entsprechende BMF-Schreiben vom 18.01.2016, BStBl 2016 I, 85 RZ 176 – anderer Auffassung.

Aus diesem Grunde ist unter dem Az. BFH VIII R 26/21 nun die Revision anhängig. Einschlägige Streitfälle sollten daher offengehalten werden.

Musterrevision beim BFH zur Frage, ob die Vermietung einzelner Räume an Messegäste schädlich für die Steuerbefreiung nach § 23 Abs. 1 Nr. 1 Satz 3 EStG für selbstgenutztes Wohneigentum ist

Das FG ist zu dem Ergebnis gelangt, dass eine derartige Vermietung unschädlich für die umfängliche Steuerbefreiung ist.

Die Finanzbehörden haben sich der Rechtsauffassung des FG nicht angeschlossen und haben Revision gegen das Urteil eingelegt. Die Revision ist unter dem Az. IX R 20/21 beim BFH anhängig. Einschlägige Streitfälle sollten daher offengehalten werden.

Änderungen ab 2022 aufgrund der Grundsteuerreform

Hintergrund der Grundsteuerreform

Das Bundesverfassungsgericht hat im Jahr 2018 die bisherigen Vorschriften zur Einheitsbewertung als Bemessungsgrundlage der Grundsteuer für verfassungswidrig erklärt und den Gesetzgeber verpflichtet, eine verfassungsgemäße Neuregelung zu schaffen. Das Gericht hatte die Weiteranwendung der verfassungswidrigen Einheitswerte bis spätestens 31.12.2024 erlaubt, wenn der Gesetzgeber die Grundstücksbewertung reformiert.

Hauptkritikpunkt war, dass die zugrunde gelegten Einheitswerte von 1964 (alte Bundesländer) und 1935 (neue Bundesländer) die tatsächliche Wertentwicklung nicht mehr in ausreichendem Maße widerspiegeln und veraltet sind.

Neubewertung der Grundstücke und Gebäude ab 2022 erforderlich

Das 2019 erlassene Grundsteuer-Reformgesetz sieht vor, dass zum 01.01.2022 bundesweit alle Grundstücke neu zu bewerten sind. Alle Grundstückseigentümer und rund 35 Mio. Grundstücke und Gebäude in Deutschland – sowohl im Privat- als auch im Betriebsvermögen – sind betroffen. Ab 01.01.2025 wird dann die neue Grundsteuer erhoben.

Änderungen bei der Grundsteuerermittlung

Die Reform hat nicht die eigentliche Berechnung der Grundsteuer nach der Formel

Grundstückswert x Steuermesszahl x Hebesatz = (Jahres)Grundsteuer

geändert, sondern die drei Berechnungsfaktoren.

1. Grundstückwert:

Der Grundstückswert wird durch das Grundsteuer-Reformgesetz anders ermittelt. Die Ermittlung basierend auf Einheitswerten wurde durch die Berechnung basierend auf Grundsteuerwerten ersetzt.

Grundsätzlich ist die Bewertung wertabhängig ausgestaltet (sogenanntes Bundesmodell):

- Bei Wohngrundstücken greift das sogenannte Ertragswertverfahren: In die Berechnung fließen der Bodenrichtwert, die Grundstücksfläche, die Nettokaltmiete, die Immobilienart sowie das Alter des Gebäudes ein.

- Für Nichtwohngrundstücke (z. B. Geschäftsgrundstücke) orientiert sich die Grundsteuer am vereinfachten Sachwertverfahren, das für die Wertermittlung auf die gewöhnlichen Herstellungskosten für die jeweilige Gebäudeart und den Bodenrichtwert abstellt.

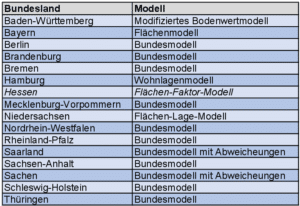

Da das Grundsteuer-Reformgesetz eine Öffnungsklausel enthält, konnte jedes Bundesland entscheiden, ob es das Bundesmodell anwendet oder den Grundsteuerwert nach einem eigenen Verfahren berechnet. Von der Öffnungsklausel haben 7 der 16 Bundesländer Gebrauch gemacht. Somit gibt es keine bundeseinheitliche Lösung.

Bayern beispielsweise wendet kein wertabhängiges Verfahren an, sondern stellt allein auf die Flächen des Bodens und des Gebäudes (sog. Flächenmodell) ab. Das Saarland beispielsweise wendet das Bundesmodell zwar grundsätzlich an, weicht aber bei der Steuermesszahl (siehe unter 2.) ab.

Da es bundeslandabhängig unterschiedliche Verfahren gibt, hängt die individuelle Grundsteuerbelastung insbesondere davon ab, in welchem Bundesland und in welchem Ort das Grundstück liegt. Obwohl die durchschnittliche Belastung für Grundstücke grundsätzlich erhalten bleiben soll, kann sich je nach Lage und Größe des Grundstücks und dem Alter der Gebäude die Höhe der Grundsteuer nach neuer Rechtslage erhöhen oder geringer ausfallen.

2. Steuermesszahl:

Damit die Grundsteuer im Durchschnitt vom Aufkommen her unverändert bleibt bzw. nicht steigt, wurde die Grundsteuermesszahl im Bundesmodell auf 0,31 Promille herabgesetzt und damit deutlich gesenkt. Die Steuermesszahl für Betriebe der Land- und Forstwirtschaft wurde auf künftig 0,055 Promille gesenkt.

3. Hebesatz:

Damit die Grundsteuer durchschnittlich gleich bleibt, werden die von den einzelnen Kommunen festgelegten Hebesätze ebenfalls noch angepasst.

Künftig werden drei statt bisher zwei Arten von Hebesätzen unterschieden:

- Hebesatz für die Grundsteuer A (= Agrarisch: land- und forstwirtschaftliche Flächen)

- Hebesatz für die Grundsteuer B (= Baulich: sonstige Grundstücke)

- Hebesatz für die Grundsteuer C (NEU: unbebaute Grundstücke)

Die neue Grundsteuer C soll die Spekulation mit unbebauten, baureifen Grundstücken verteuern und finanzielle Anreize bieten, Wohnraum zu schaffen. Den Gemeinden steht es frei, die Grundsteuer C zu erheben.

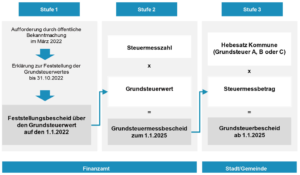

Drei-Stufiges-Verfahren

Die Neuberechnung der Grundsteuer erfolgt in drei Stufen:

Baldige Aufforderung zur Abgabe einer Feststellungserklärung

Im ersten Schritt wird das Finanzamt die Grundstückseigentümer (voraussichtlich Ende März 2022) auffordern, eine „Erklärung zur Feststellung des Grundsteuerwerts“ für jedes Grundstück – egal ob selbstgenutzt oder vermietet – abzugeben. Stichtag für die erstmalige Bewertung nach neuem Recht ist der 01.01.2022.

Hinweis:

Die Aufforderung erfolgt durch öffentliche Bekanntmachung (z. B. im Bundesanzeiger). Der Verwaltungsakt gilt zwei Wochen nach dem Tag der Bekanntmachung als bekannt gegeben. Die Finanzämter versenden keine Einzelaufforderungen an die Grundstückseigentümer.

Die Abgabe hat grundsätzlich elektronisch zu erfolgen und soll ab 01.07.2022 über die Steuer-Onlineplattform ELSTER bzw. über den Steuerberater eingereicht werden können. Elektronische Formulare stehen derzeit noch nicht zur Verfügung. Die Abgabefrist läuft nach derzeitigem Stand bis zum 31.10.2022.

Nach der Bewertung auf den 01.01.2022 hat alle sieben Jahre eine neue Bewertung zu erfolgen (nächste Hauptfeststellungszeitpunkte 01.01.2029 und 01.01.2036), es sei denn, in der Zwischenzeit tritt eine Änderung ein und macht eine frühere Bewertung erforderlich (z. B. Änderungen bei der Fläche oder Nutzungsänderung).

Weitere Zeitschiene

- Bis Ende 2023 sollen für die große Mehrheit der Grundstücke Bescheide über den Grundsteuerwert vorliegen.

- Im ersten Halbjahr 2024 soll dann die Prüfung der Messzahlen und Festlegung der neuen Hebesätze in den Kommunen erfolgen; im zweiten Halbjahr 2024 die Festsetzung der Messbetrags- und der Grundsteuerbescheide.

- Stichtag für die erstmalige Erhebung der Grundsteuer nach neuem Recht ist der 01.01.2025.

Fazit

Die Grundsteuerreform wird am 01.01.2025 wirksam. Auch wenn dies zeitlich noch weit entfernt erscheint, werden alle Immobilienbesitzer bereits im Frühjahr 2022 durch öffentliche Bekanntmachung aufgefordert werden, ihre Grundstücke (Bewertungsmodell abhängig vom Bundesland) zu bewerten. Da die Einreichungsfrist zum 31.10.2022 relativ kurz ist, wenden Sie sich rechtzeitig an Ihren steuerlichen Berater.

Kapitalgesellschaften/Kapitalanleger

Eine spannende Revision beim BFH zu Gestaltungen im Rahmen des § 17 EStG zur Verlustnutzung

Das FG Sachsen hat sich in seinem Urteil vom 06.05.2021 8 K 1102/20 mit einer interessanten Gestaltung zur Verlustnutzung auseinandergesetzt.

Es ist zu dem Ergebnis gelangt, dass die gegenseitige Veräußerung von Anteilen an einer Kapitalgesellschaft (zur Erzielung von Veräußerungsverlusten) durch die Gesellschafter zumindest dann zur Annahme eines Gestaltungsmissbrauchs führt, wenn die vereinbarten Veräußerungspreise unter den durch das Finanzamt ermittelten Beteiligungswerten liegen.

Die Kläger haben gegen die Entscheidung des FG Revision eingelegt, die unter dem Az. IX R 18/21 beim BFH anhängig ist.

Einschlägige Streitfälle sollten daher offengehalten werden.

BFH zum Zufluss von Tantiemen bei beherrschenden Gesellschafter-Geschäftsführern

Im aktuellen Urteilsfall stritten die Beteiligten darüber, ob die für die Streitjahre noch nicht ausgezahlten, aber rückgestellten Tantiemen vom beherrschenden Gesellschafter-Geschäftsführer – unabhängig von deren Auszahlung – als Arbeitslohn zu versteuern waren.

Der Geschäftsführerdienstvertrag enthielt folgende Regelung: „Der Anspruch auf Auszahlung der Tantieme wird aufgrund dieser Vereinbarung nicht mit Feststellung des Jahresabschlusses zur Auszahlung fällig, sondern nach gesonderter Aufforderung durch den Geschäftsführer unter Berücksichtigung der Zahlungsmöglichkeit.“

Laut Urteil des BFH vom 12.07.2021 (Az. VI R 3/19 NV) zu Recht.

Die Begründung des BFH:

Fehlen im Anstellungsvertrag Regelungen zur Fälligkeit des Tantiemeanspruchs oder ist dort nur eine Ermächtigung zur freien Bestimmung des Fälligkeitszeitpunkts enthalten, kann der beherrschende Gesellschafter-Geschäftsführer gleichwohl wirtschaftlich bereits im Zeitpunkt der Feststellung des Jahresabschlusses über seinen Tantiemeanspruch verfügen, der damit zu diesem Zeitpunkt zugeflossen ist.

Erweiterte Gewerbesteuerkürzung – Erleichterungen durch das Fondsstandortgesetz

Kapitalgesellschaften und gewerblich geprägte Personengesellschaften, die ausschließlich eigenen Grundbesitz verwalten und nutzen, können zur Vermeidung einer Doppelbelastung durch Grundsteuer und Gewerbesteuer unter bestimmten Voraussetzungen die sogenannte erweiterte Gewerbesteuerkürzung begehren. Dadurch wird der Gewinn vollständig von der Gewerbesteuer ausgenommen.

Problem in der Praxis:

Die erweiterte Gewerbesteuerkürzung wird versagt, wenn neben der reinen Vermietung und Verwaltung schädliche Nebentätigkeiten (z. B. Überlassung von Betriebsvorrichtungen) erbracht werden. Durch das Fondsstandortgesetz (FoStoG) wurden nun zwei Ausnahmen ins Gesetz aufgenommen, die den Anwendungsbereich der Norm zugunsten der Unternehmen erweitern. Die Neuregelungen gelten erstmals ab dem Erhebungszeitraum 2021.

Einnahmen aus Lieferung von Strom bis zu 10 % der Gesamteinnahmen unschädlich

Zur Förderung der Energiewende gelten Einnahmen aus erneuerbaren Energiequellen i. S. d. § 3 Nr. 21 EEG (d. h. Erträge aus Photovoltaikanlagen oder der Lieferung von Strom mittels E-Ladestationen) nicht mehr als begünstigungsschädliche Leistungen.

Voraussetzung:

- Die Einnahmen im Wirtschaftsjahr sind nicht höher als 10 % der Einnahmen aus der Gebrauchsüberlassung des Grundbesitzes.

- Der Strom aus Energieerzeugungsanlagen darf nur ins Netz eingespeist oder an die Mieter des Grundstücksunternehmens geliefert werden. Die Lieferung an Endverbraucher, die keine Mieter des Anlagenbetreibers sind, ist nicht begünstigt.

- Der Selbstverbrauch von erzeugtem Strom steht der erweiterten Kürzung nicht entgegen.

Hinweis:

Ausdrücklich nicht unter diese Regelung fallen die Einnahmen aus Blockheizkraftwerken.

Einführung einer besonderen Bagatellgrenze von 5 %

Künftig gelten Einnahmen aus sonstigen gewerblichen Tätigkeiten (z. B. Vermietung von Betriebsvorrichtungen oder Betreiben eines Blockheizkraftwerks) als unschädlich:

Voraussetzung:

- Die Leistungen werden unmittelbar an die Mieter erbracht und

- die Einnahmen sind nicht höher als 5 % der Einnahmen aus der Überlassung des Grundbesitzes.

Hinweis:

Es handelt sich nicht um eine grundsätzliche Bagatellgrenze, weil sie ausschließlich dann greift, wenn die Tätigkeiten unmittelbar an die Mieter erbracht werden.

Fazit:

Erstmals hat der Gesetzgeber Bagatellgrenzen für bestimmte Nebeneinnahmen eingeführt, die in der Praxis häufig zum Wegfall der erweiterten Kürzung für Grundbesitz geführt haben. In der Praxis muss dennoch die Einhaltung der vorgegebenen Voraussetzungen und der Höchstgrenzen überwacht werden.

Erweiterte Gewerbesteuerkürzung – Anwendung bei einem unterjährigen Grundstückserwerb?

Derzeit beim BFH anhängig ist die Frage, ob für die Inanspruchnahme der erweiterten Gewerbesteuerkürzung für ein Kalenderjahr zwingend bereits am 01.01. dieses Kalenderjahres der Grundbesitz zum Betriebsvermögen gehört haben muss oder nicht.

Sachverhalt

Eine GmbH, die zuvor als Vorratsgesellschaft ohne Grundbesitz operierte, erwarb „unterjährig“ am 01.07. des betreffenden Jahres 2014 ein Grundstück und begehrte für 2014 die erweiterte Kürzung. Die Finanzverwaltung versagte dies mit der Begründung, das Grundstück hätte nicht bereits zum Beginn des Erhebungszeitraums zum Betriebsvermögen gehört.

Das Finanzamt hat sich dabei über die eindeutige Verwaltungsanweisung in den Gewerbsteuerrichtlinien hinweggesetzt.

Urteil des FG Berlin-Brandenburg v. 11.12.2018 (Az. 8 K 8131/17)

Das Finanzgericht, welches anders als die Finanzverwaltung nicht an die Richtlinie gebunden ist, hatte die Klage als unbegründet zurückgewiesen. Demnach sei das strenge Stichtagsprinzip, das für die einfache Gewerbesteuerkürzung gelte, auch bei der erweiterten Kürzung anzuwenden.

Anhängige BFH-Revision unter Az. III R 7/19

Das Gericht hat die Revision zugelassen, da Divergenzen zu früherer BFH-Rechtsprechung bestehen. Die Revision ist unter Aktenzeichen III R 7/19 anhängig.

Die Entscheidung hat besondere Praxisrelevanz, sind doch alle diejenigen betroffen, die erstmals in der Zeit zwischen dem 02.01. und dem 31.12. eines Jahres das wirtschaftliche Eigentum an einem Grundstück erwerben und die erweiterte Gewerbesteuerkürzung für das Jahr des Erwerbs begehren. Diejenigen sollten sich auf das anhängige Verfahren berufen.

Grundsatzentscheidung des BFH: Die Gewinne aus Gold-ETF nach schweizerischem Recht unterliegen § 20 EStG (keine Jahresfrist des § 23 EStG)

Der Gewinn aus der Veräußerung von Anteilen an einem Fonds nach schweizerischem Recht, der sein Kapital ausschließlich in physischem Gold anlegt, unterliegt nach § 19 (3) Satz 1 InvStG 2004 der Besteuerung nach § 20 Abs. 2 Satz 1 Nr. 1, Abs. 4 EStG.

Es erfolgt im Ergebnis somit immer eine Besteuerung der Gewinne.

Die Veräußerung der Anteile begründet nach Auffassung des BFH keinen Anspruch auf die Lieferung von physischem Gold.

Gewerbetreibende

Einkommensteuerliche Behandlung von Finanzhilfen aufgrund der Corona-Pandemie

Das Bayerische LfSt hat sich mit hier vorliegender Verfügung vom 05.10.2021 (LfSt Bayern v. 05.10.2021 – S 2145.2.1-10/9 St 32, juris) zur ertragsteuerlichen Behandlung von Finanzhilfen aufgrund der Corona-Pandemie geäußert. Danach gilt Folgendes:

Der Freistaat Bayern gewährt Unternehmen und Selbstständigen, die infolge der durch das Corona-Virus SARS-CoV-2 ausgelösten Pandemie wirtschaftlich geschädigt sind, finanzielle Hilfen in Form von Soforthilfen, Überbrückungshilfen und Unterstützungsmaßnahmen nach Maßgabe verschiedener Hilfsprogramme.

Die Finanzhilfen stellen Billigkeitsleistungen dar, die – sofern die Anspruchsvoraussetzungen erfüllt sind – nicht zurückzuzahlen sind.

Sie sind nach allgemeinen Grundsätzen in der Gewinnermittlung als steuerpflichtige Betriebseinnahmen zu erfassen und zusätzlich in der Anlage „Corona-Hilfen“ zur Einkommensteuer- bzw. Feststellungserklärung anzugeben.

Zur Frage, ob die erhaltenen Finanzhilfen einer ermäßigten Besteuerung gem. § 24 Nr. 1 EStG i. V. m. § 34 Abs. 1 und Abs. 2

Nr. 2 EStG („Fünftelungsregelung“) unterliegen, wird aufgrund einer auf Bund-Länder-Ebene abgestimmten Rechtsauffassung folgende Auffassung vertreten:

Eine Entschädigung i. S. d. § 24 Nr. 1 Buchst. a EStG liegt nur vor, wenn damit entgangene oder entgehende Einnahmen ersetzt werden. Nicht von der Vorschrift erfasst werde der Ausgleich von Ausgaben (BFH-Urt. 18.10.2011 – IX R 58/10, BStBl II 2012, 286).

Praxishinweis

Mit den Corona-Finanzhilfen werden i. d. R. förderfähige betriebliche Fixkosten ersetzt; es handelt sich deshalb um sog. Aufwandszuschüsse, die von der Vorschrift des § 24 Nr. 1 Buchst. a EStG nicht erfasst werden.

Auch die Tatbestandsvoraussetzungen des § 24 Nr. 1 Buchst. b EStG sind nicht erfüllt, weil es an der hierfür notwendigen finalen Verknüpfung fehlt. Denn die Finanzhilfen aufgrund der Corona-Pandemie wurden zwar wegen der vorübergehenden Schließung von Betrieben bzw. des Verbots der Ausübung bestimmter Tätigkeiten gezahlt, aber nicht – im Sinne einer Gegenleistung – für die Aufgabe oder Nichtausübung einer Tätigkeit.

Ist danach bereits keine Entschädigung (§ 24 Nr. 1 EStG) gegeben, liegen keine der ermäßigten Besteuerung unterliegenden außerordentlichen Einkünfte (§ 34 Abs. 2 Nr. 2 EStG) vor.

Unabhängig davon würde eine ermäßigte Besteuerung (§ 34 Abs. 1 EStG) nach der sog. Fünftelungsregelung ferner voraussetzen, dass die steuerpflichtigen Entschädigungen zu einer Zusammenballung von Einkünften innerhalb eines Veranlagungszeitraums führten (H 34.3 EStH „Zusammenballung von Einkünften“). Dazu hat der BFH ausgeführt, dass Entschädigungen nur dann als außerordentliche Einkünfte zu behandeln sind, wenn ihr Zufluss zu einer Ausnahmesituation in der Progressionsbelastung des jeweiligen Steuerpflichtigen führt (BFH-Urt. v. 11.10.2017 – IX R 11/17, BStBl II 2018, 706), d. h. die steuerpflichtigen Einkünfte müssen höher sein als beim normalen Ablauf der Dinge (BFH-Urt. v. 27.01.2010 – IX R 31/09, BStBl II 2010, 28). Davon sei bei Corona-Finanzhilfen regelmäßig nicht auszugehen.

Praxishinweis

Ob die Rechtsauslegung der Finanzverwaltung einer gerichtlichen Prüfung standhalten wird, bleibt abzuwarten. Dellner (Vorsitzender Richter FG München) vertritt mit m. E. guten Argumenten die Auffassung, dass Corona-Hilfen als Entschädigungen i. S. d. § 24

Nr. 1 EStG anzusehen seien.

Für die Steuerermäßigung nach der Fünftelungsregelung müsse dann im jeweiligen Einzelfall ermittelt werden, ob eine „Außerordentlichkeit“ vorliege. Selbst wenn diese nicht vorliege, wird von dem Vorsitzenden Richter des FG München ein Antrag auf Billigkeitsmaßnahme empfohlen (Dellner, NWB 46/2021, 3372).

Die Finanzverwaltung lehnt gegenwärtige Einsprüche ab, die auf die Anwendung der Fünftelungsregelung auf Corona-Hilfen gerichtet sind. Es bleibt abzuwarten, wie die Finanzgerichte zukünftig entscheiden werden.

Die Beratungspraxis sollte im Einzelfall ein finanzgerichtliches Verfahren zur Klärung der Rechtsauslegung einleiten. Wir werden Sie über den weiteren Fortgang informieren.

§ 7g EStG bei einer Betriebsaufgabe

Streitig war im Urteilsfall, ob die Nutzungsvoraussetzungen gegeben sind, wenn der Betrieb im Jahr nach der Anschaffung des begünstigten Wirtschaftsgutes aufgegeben wird.

Das Finanzamt sah hierin einen schädlichen Vorgang und hat den Investitionsabzugsbetrag daher rückwirkend versagt.

Nach Auffassung des BFH ist es ausreichend, wenn das Wirtschaftsgut nicht ein volles Kalenderjahr bzw. einen 12-Monats-Zeitraum nach dem Wirtschaftsjahr der Anschaffung/Herstellung, sondern lediglich während des mit der Betriebsaufgabe endenden Rumpf-Wirtschaftsjahr betrieblich genutzt wird.

Kann ein ordnungsgemäßes Fahrtenbuch trotz kleinerer Mängel und Ungenauigkeiten vorliegen?

Nach Auffassung des FG dürfen die Anforderungen an das ordnungsgemäße Fahrtenbuch nicht überspannt werden.

Soweit bei Ihnen entsprechende Streitfälle vorliegen sollten, empfehlen wir die Literatur der Veröffentlichung von Prof. Dr. Kraft (Richter am Niedersächsischen FG in Hannover).

In seiner Veröffentlichung stellt er die Entscheidung des Gerichts und dessen Kernpunkte praxisgerecht dar.

Freiberufler

Wann stellen Beteiligungen an Kapitalgesellschaften bei Freiberuflern ggf. Betriebsvermögen / Sonderbetriebsvermögen dar?

Der VIII. Senat hat in seiner Entscheidung grundsätzlich dargestellt, wann Kapitalbeteiligungen dem Betriebsvermögen eines Freiberuflers zuzuordnen sind.

Demnach liegt eine betriebliche Veranlassung lediglich in Ausnahmefällen vor, vgl. BFH-PR 2021, 311.

Erforderlich ist, dass die Tätigkeit der Kapitalgesellschaft die freiberufliche Tätigkeit ergänzt oder eine auf die Vergabe von Aufträgen gerichtete Geschäftsbeziehung geschaffen werden soll. Nicht durch die Einkünfte aus § 18 EStG betrieblich veranlasst sind Beteiligungen, wenn sie gegenüber der freiberuflichen Tätigkeit ein eigenes wirtschaftliches Gewicht haben.

Der Streitfall beim BFH

Im Urteilsfall wurde eine GbR von Vater/Mutter/Tochter gegründet, die sich an einer Holding-Kapitalgesellschaft beteiligte.

Der Kläger schloss als Rechtsanwalt mit der Holding-Kapitalgesellschaft einen Beratervertrag. Gleichzeitig schloss er mit der Holding-Kapitalgesellschaft einen Geschäftsführervertrag und gehörte auch dem Beirat der Kapitalgesellschaft an.

Bei dieser Fallkonstellation gelangte der BFH zur Annahme von Einkünften aus § 17 EStG (Kein BV und somit keine Einkünfte aus § 18 EStG).

Entgelte im Rahmen einer Facharztausbildung ggf. nicht steuerbar

Im konkreten Sachverhalt ging es um die Beantwortung der Frage, ob Zahlungen des sog. Thüringer Stipendiums zu steuerbaren Einkünften führen.

Die Klägerin studierte Medizin und war anschließend in einer Klinik im Rahmen ihrer fachärztlichen Ausbildung angestellt.

Sie schloss mit der Stiftung einen Vertrag über Fördermaßnahmen für Ärztinnen und Ärzte in Weiterbildung, die den Facharzt für Allgemeinmedizin und den Facharzt für Innere Medizin absolvieren.

Voraussetzung für die Zuwendung war, dass die Stipendiatin sich verpflichtete, die Weiterbildung zu absolvieren und anschießend vier Jahre als Ärztin an der fachärztlichen Versorgung in Thüringen teilzunehmen.

Sie war dazu nicht absolut verpflichtet, musste die Zuwendung jedoch zurückzahlen, wenn sie die Zusage nicht einhält. Die Bereitschaft zur Tätigkeit in Thüringen hat der BFH nicht als eine Leistung i. S. d. § 22 Nr. 3 EStG eingestuft und ist somit zu nicht steuerbaren Einnahmen der Klägerin gelangt.

Führt die Ausstellung von digitalen Impfzertifikaten durch Ärzte zu einer gewerblichen Tätigkeit?

Für Einzelpraxen dürfte das in der Praxis keine größeren Probleme aufwerfen.

Bei Berufsausübungsgemeinschaften (BAGs) wäre dagegen ein Anwendungsfall der gewerblichen Infektion i. S. d. § 15 Abs. 3 Nr. 1 EStG gegeben.

Nun hat sich aktuell die OFD Frankfurt mit Verfügung vom 14.07.2021 S 2245A – 018 – St 214 zu dieser Frage geäußert. Sie ist zu dem Ergebnis gelangt, dass die vorstehend angesprochene Tätigkeit nicht als gewerblich zu qualifizieren ist und somit auch keine gewerbliche Infektion eintritt.

Raus aus einer Personengesellschaft ohne die Durchführung einer Realteilung – Ein Gestaltungsfall zur Vermeidung einer Sperrfristverletzung

Das Problem

- Es besteht eine Steuerberater-Sozietät aus den Gesellschaftern A-B-C.

- C möchte aus der Sozietät ausscheiden und seine Tätigkeit mit den „eigenen Mandanten“ sogleich mit D + E deren bestehender Sozietät fortsetzen.

- C ist es klar, dass eine Übertragung von einer Gesamthand in eine neue Gesamthand weder nach § 6 (5) EStG noch durch

§ 16 (3) S. 2 EStG abgedeckt ist. - Im Ergebnis möchte er seine Mandanten zurückbehalten und lediglich die materiellen Wirtschaftsgüter, die keine stillen Reserven enthalten, auf die neue Sozietät übertragen.

- Nun sucht er einen Weg, der zu einer möglichst geringen Aufdeckung von stillen Reserven führt und durch den keine Sperrfristen verletzt werden.

Die Gestaltungsidee

Eine unechte Realteilung mit einer danach erfolgenden Einbringung nach § 24 UmwStG wäre nicht zielführend, da durch diesen Vorgang eine Sperrfristverletzung ausgelöst würde.

Es wäre jedoch möglich, dass C isoliert seine Mandate nach § 6 (5) S. 3 EStG zu Buchwerten aus der alten Gesamthand in das Sonderbetriebsvermögen der neuen Sozietät überträgt.

Die materiellen Wirtschaftsgüter (ohne stille Reserven) könnte er von einer Gesamthand auf die andere Gesamthand im Ergebnis faktisch auch zu BW übertragen.

Durch diese Vorgänge wären die Ziele des C erreicht.

Entscheidend ist, dass auch für das Ausscheiden aus einer Personengesellschaft Vertragsfreiheit herrscht = es besteht kein Zwang zur Durchführung einer Realteilung.

Der Praxishinweis

Im Ergebnis zeigt sich wiederum, dass sämtliche Gestaltungsziele von Gesellschaftern einer Personengesellschaft erreicht werden können.

Entscheidend ist es, nach kreativen Wegen für die bestehenden, individuellen Wünsche zu suchen.

Arbeitgeber

Arbeitgeberzuschüsse zum Kurzarbeitergeld: Steuerfreiheit endete zum Jahresende 2021

Der Gesetzgeber bestimmt in § 3 Nr. 28a EStG Folgendes:

„Steuerfrei sind ….

Nr. 28a

Zuschüsse des Arbeitgebers zum Kurzarbeitergeld und Saison-Kurzarbeitergeld, soweit sie zusammen mit dem Kurzarbeitergeld 80 Prozent des Unterschiedsbetrags zwischen dem Soll-Entgelt und dem Ist-Entgelt nach § 106 des Dritten Buches Sozialgesetzbuch nicht übersteigen und sie für Lohnzahlungszeiträume, die nach dem 29.02.2020 beginnen und vor dem 01.01.2022 enden, geleistet werden; …“

Die Steuerbefreiung nach § 3 Nr. 28a EStG ist begrenzt auf 80 % des Unterschiedsbetrags zwischen dem Soll-Entgelt und dem Ist-Entgelt nach § 106 SGB III. Zunächst war die Steuerbefreiung befristet bis zum 31.12.2020. Mit dem JStG 2020 hat der Gesetzgeber diese Regelung bis zum 31.12.2021 verlängert.

Praxishinweis

Eine weitere zeitliche Verlängerung dieser Steuerbefreiung hat der Gesetzgeber (bislang) nicht beschlossen. Damit gilt diese Befreiungsregelung letztmalig für Lohnzahlungszeiträume, die vor dem 01.01.2022 enden. Ab Januar 2022 sind derartige Arbeitgeberzuschüsse steuerpflichtig.

BMF-Schreiben vom 18.11.2021 zur Entfernungspauschale: Folgewirkung auf die Lohnsteuerpauschalierung ab 2022

Mit dem Gesetz zur Umsetzung des Klimaschutzprogramms 2030 im Steuerrecht vom 21.12.2019 (BGBl I 2019, 2886) sowie dem Gesetz zur weiteren steuerlichen Förderung der Elektromobilität und zur Änderung weiterer steuerlicher Vorschriften vom 12.12.2019 (BGBl I 2019, 2451) haben sich Änderungen zu den Entfernungspauschalen und zur Pauschalbesteuerung nach § 40 Abs. 2 EStG ergeben.

Praxishinweis

Das BMF hat sich mit Schreiben vom 18.11.2021 (BMF-Schr. v. 18.11.2021 – BStBl I 2021, 2315) ausführlich zu den gesetzlichen Änderungen geäußert.

Das BMF-Schreiben enthält darüber hinaus wichtige Aussagen zum Lohnsteuerabzugsverfahren und der dort möglichen Lohnsteuerpauschalierung von Fahrten zwischen Wohnung und erster Tätigkeitsstätte (§ 40 Abs. 2 Satz 2 EStG), auf die nachfolgend eingegangen wird.

Nach dem BMF-Schreiben vom 31.10.2013 (BMF-Schr. v. 31.10.2013 – BStBl I 2013, 1376) wird zur Anwendung der Lohnsteuerpauschalierung nach § 40 Abs. 2 Satz 2 Nr. 1 EStG bestimmt, dass für die Ermittlung der Pauschalierungshöhe davon ausgegangen werden kann, dass monatlich an 15 Arbeitstagen Fahrten zwischen Wohnung und erster Tätigkeitsstätte durchgeführt werden.

Die 15-Tage-Regelung wird bislang nur dann durchbrochen, wenn der Arbeitgeber im Falle einer Dienstwagengestellung die Fahrten zur ersten Tätigkeitsstätte nach den tatsächlichen Fahrtagen mit der 0,002-%-Regelung abrechnet (BMF-Schr. v. 04.04.2018 – BStBl I 2018, 592 Rn. 10 Buchst. d).

Praxishinweis

Die Finanzverwaltung lässt einen rückwirkenden Übergang von der 0,03-%-Regelung zur Anwendung der 0,002-%-Regelung mittlerweile zu, solange das Lohnkonto des betreffenden Arbeitnehmers noch nicht abgeschlossen ist (FinMin SH v. 21.05.2021 – NWB IAAAH-86537). Findet im Lohnsteuerabzugsverfahren ein solcher Bewertungswechsel nicht statt, kann dieser zumindest im Rahmen der Einkommensteuer-Veranlagung gewählt werden (BMF-Schr. v. 04.04.2018 – BStBl I 2018, 592 Rn. 10f).

Arbeitgeber sollten den rückwirkenden Bewertungswechsel vor Übermittlung der Lohnsteuerbescheinigung 2021 prüfen; als Folgewirkung ergibt sich auch eine geringere umsatzsteuerliche Belastung, weil die Umsatzsteuer aus dem reduzierten – nunmehr nach der 0,002-%-Regelung abgerechneten – geldwerten Vorteil zu ermitteln ist. Die Lohnsteuer-Pauschalierungshöhe nach § 40 Abs. 2 Satz 2 EStG muss dann ebenso einzeln ermittelt werden; die Anwendung der 15 Tage-Regelung scheidet rückwirkend aus. Die rückwirkende Korrektur des geldwerten Vorteils soll auch eine Änderung bei der Sozialversicherung nach sich ziehen.

Ab 2022 schränkt die Finanzverwaltung die Anwendung der 15 Tage-Regelung ein.

Bei Anwendung der Vereinfachungsregelung (15-Tage-Regelung) wird davon ausgegangen, dass bei einer 5-Tage-Woche monatlich an 15 Arbeitstagen Fahrten zwischen Wohnung und erster Tätigkeitsstätte erfolgen.

Die Anzahl dieser Fahrten mindert sich bei der Lohnsteuerpauschalierung verhältnismäßig, wenn der Arbeitnehmer bei einer in die Zukunft gerichteten Prognose nach den dienst- oder arbeitsrechtlichen Festlegungen typischerweise an weniger als fünf Arbeitstagen in der Kalenderwoche an der ersten Tätigkeitsstätte beruflich tätig werden soll (z. B. bei Teilzeitmodellen, Homeoffice, Telearbeit, mobilem Arbeiten).

So kann z. B. bei einer 3-Tage-Woche aus Vereinfachungsgründen davon ausgegangen werden, dass monatlich an neun Arbeitstagen (3/5 von 15 Tagen) Fahrten zwischen Wohnung und erster Tätigkeitsstätte erfolgen.

Praxishinweis

Diese geänderte Rechtsauslegung wendet die Finanzverwaltung mit Wirkung ab 2022 an. Bei Anwendung der Lohnsteuerpauschalierung muss daher künftig für den einzelnen Arbeitnehmer geprüft werden, ob er voraussichtlich fünf Arbeitstage am Ort der ersten Tätigkeitsstätte tätig werden soll (Prognoseentscheidung). Diese Prognoseentscheidung sollte aus Nachweisgründen dokumentiert werden.

In der Einkommensteuer-Veranlagung wird den nach den Grundsätzen der Entfernungspauschale abziehbaren Werbungskosten die Lohnsteuerpauschalierung gegenübergestellt.

Legt der Arbeitnehmer z. B. wegen der Corona-Homeofficezeit oder wegen Kurzarbeit weniger als 180 Fahrten zur ersten Tätigkeitsstätte zurück, ist die Entfernungspauschale geringer als die zuvor pauschalierten Beträge.

Nach Auffassung der Finanzverwaltung soll die Pauschalbesteuerung mit 15 % nach § 40 Abs. 2 Satz 2 Nr. 1 EStG durch den Arbeitgeber keine verfahrensrechtliche Bindungswirkung für das Veranlagungsverfahren entfalten und eine Nachversteuerung der sich nachträglich als zu hoch erweisenden Pauschalierung auslösen.

Neues zu den Gutscheinen: Das Postleitzahlenmodell

Zur Abgrenzung zwischen Barlohn und Sachbezügen regelt § 8 Abs. 1 Satz 2 und 3 EStG Folgendes:

„²Zu den Einnahmen in Geld gehören auch zweckgebundene Geldleistungen, nachträgliche Kostenerstattungen, Geldsurrogate und andere Vorteile, die auf einen Geldbetrag lauten.

³Satz 2 gilt nicht bei Gutscheinen und Geldkarten, die ausschließlich zum Bezug von Waren oder Dienstleistungen berechtigen und die Kriterien des § 2 Absatz 1 Nummer 10 des Zahlungsdiensteaufsichtsgesetzes erfüllen.“

Bekanntermaßen wendet die Finanzverwaltung § 8 Abs. 1 Satz 3 EStG erst ab 2022 auch in Bezug auf die Prüfung der Kriterien des

§ 2 Abs. 1 Nr. 10 ZAG an (Siehe im Detail siehe BMF-Schr. v. 13.04.2021 – BStBl I 2021, 624).

Praxishinweis

Liegt kein Sachbezug, sondern eine Geldleistung vor, kommt die Anwendung der monatlichen 44-EUR-Freigrenze (ab 2022: 50-EUR-Freigrenze) (§ 8 Abs. 2 Satz 11 EStG) ebenso wenig infrage wie die Pauschalbesteuerung nach § 37b EStG (Pauschalierungssatz: 30 %) bzw. die Regelung zu den nicht lohnsteuerbaren Aufmerksamkeiten (R 19.6 Abs. 1 LStR) (Sachzuwendungen bis zu 60 EUR zu besonderen persönlichen Ereignissen des Arbeitnehmers). Gerade zum bevorstehenden Jahreswechsel sollten künftig ausgegebene Gutscheine auf die geänderten Vorgaben geprüft werden; hiermit wird sichergestellt, dass auch künftig Sachlohn vorliegt.

Als Zahlungsdienste gelten nach § 2 Abs. 1 Nr. 10 ZAG nicht …

10. Dienste, die auf Zahlungsdienste beruhen, die

- für den Erwerb von Waren oder Dienstleistungen in den Geschäftsräumen des Emittenten oder innerhalb eines begrenzten Netzes von Dienstleistern im Rahmen einer Geschäftsvereinbarung mit einem professionellen Emittenten eingesetzt werden können,

- für den Erwerb eines sehr begrenzten Waren- oder Dienstleistungsspektrums eingesetzt werden können, oder

- beschränkt sind auf den Einsatz im Inland und auf Ersuchen eines Unternehmens oder einer öffentlichen Stelle für bestimmte soziale oder steuerliche Zwecke nach Maßgabe öffentlichrechtlicher Bestimmungen für den Erwerb der darin bestimmten Waren oder Dienstleistungen von Anbietern, die eine gewerbliche Vereinbarung mit dem Emittenten geschlossen haben, bereitgestellt werden.

Ein begrenzter Kreis von Akzeptanzstellen liegt nach dem vorliegenden BMF-Schreiben (BMF-Schr. v. 13.04.2021 – BStBl I 2021, 624) bislang in folgenden Fällen vor:

- bei städtischen Einkaufs- und Dienstleistungsverbünden im Inland,

- bei Einkaufs- und Dienstleistungsverbünden, die sich auf eine bestimmte inländische Region (z. B. mehrere benachbarte Städte und Gemeinden im ländlichen Raum) erstrecken oder

- aus Vereinfachungsgründen bei von einer bestimmten Ladenkette (einem bestimmten Aussteller) ausgegebene Kundenkarten zum Bezug von Waren oder Dienstleistungen in den einzelnen Geschäften im Inland oder im Internetshop dieser Ladenkette mit einheitlichem Marktauftritt (z. B. ein Symbol, eine Marke, ein Logo); die Art des Betriebs (z. B. eigene Geschäfte, im Genossenschafts- oder Konzernverbund, über Agenturen oder Franchisenehmer) ist unerheblich.

Ergänzend hat die Finanzverwaltung bestimmt, dass die Voraussetzungen ebenso erfüllt sind, wenn Einkaufs- und Dienstleistungsverbünde auf die unmittelbar aneinander angrenzenden zweistelligen Postleitzahlen (PLZ-)Bezirke begrenzt werden. Dabei werden Städte und Gemeinden, die jeweils in zwei PLZ-Bezirke fallen, als ein PLZ-Bezirk betrachtet.

Praxishinweis

Die Finanzverwaltung akzeptiert damit das von zahlreichen Kartenanbietern geforderte Postleitzahlenmodell. Keine Aussage trifft die Finanzverwaltung dazu, ob sich der postleitzahlenmäßig begrenzte Verbund am Arbeitsort, am Wohnort oder an einem sonstigen Ort (z. B. Ort der Ferienwohnung) befinden muss. M. E. ist nur entscheidend, dass die Begrenzung auf aneinandergrenzende Postleitzahlenbezirke vorliegt. Wo sich die Einlösungsorte befinden, ist hingegen unerheblich. Es ist nicht ausgeschlossen, dass sich die Finanzverwaltung zu dieser Thematik und zur Frage, ob die Einlösung eines Gutscheins gegen einen Gutschein steuerschädlich ist, äußern wird.

Arbeitnehmer

Blick in den Koalitionsvertrag: Was soll sich insbesondere für Arbeitnehmer ändern?

Die neue Bundesregierung hat am 24.11.2021 ihren Koalitionsvertrag vorgelegt. Dieser enthält auch zahlreiche personalrelevante Änderungen, die nachfolgend im Überblick dargestellt werden.

Plug-in-Hybride:

Ein Abschlag vom inländischen Listenpreis von bislang 50 % soll entfallen, wenn das Fahrzeug nicht überwiegend (mehr als 50 %) elektronisch genutzt wird. Es stellt sich die Frage, wie dies geprüft werden soll und ab wann eine solche Regelungsverschärfung zur Anwendung kommen wird.

Plug-in-Hybride:

Die Mindestreichweite für eine Abschlagsbegünstigung soll ab dem 01.08.2023 auf 80 km erhöht werden. Betroffen sind vermutlich die Anschaffungen ab dem 01.08.2023.

Elektro“voll“fahrzeuge:

Die bisherige Reduzierung des Listenpreises um 75 % bei Elektrovollfahrzeugen bis 60.000 EUR soll ab 2025 auf 50 % reduziert werden.

Homeoffice-Pauschale:

Die geltende Regelung soll bis 2022 verlängert werden.

Ausbildungsfreibetrag:

Vorgesehen ist eine Erhöhung des Ausbildungsfreibetrags von

924 EUR auf 1.200 EUR.

Sparerpauschbetrag:

Vorgesehen ist eine Erhöhung des Sparerpauschbetrags auf

1.000 EUR/2.000 EUR (Einzel-/Zusammenveranlagung) ab 2023.

Rentenbesteuerung:

Bei der Rentenbesteuerung soll die volle Besteuerung erst für Rentenjahrgänge ab 2060 gelten und der vollständige Sonderausgabenabzug der gesetzlichen Rentenversicherungsbeiträge soll bereits 2023 (bislang: 2025) einsetzen. Diese vorzeitige Abzugserhöhung wirkt sich auch auf die Ermittlung der Lohnsteuer – dann ab 2023 – aus.

Mindestlohn:

Einführung eines gesetzlichen Mindestlohns von 12 EUR. Unklar ist, ab wann diese Erhöhung gelten soll.

Geringfügig entlohnte Beschäftigungsverhältnisse:

Anhebung der Grenze bei geringfügig entlohnten Beschäftigten von 450 EUR auf 520 EUR.

Haushaltsnahe Dienstleistungen:

Weitere Förderung haushaltsnaher Dienstleistungen durch Zulagen- und Gutscheinsysteme und Einführung eines steuerfreien Arbeitgeberzuschusses bei Verrechnung der neuen Förderungen mit den bisherigen steuerlichen Möglichkeiten. Interessant ist der Hinweis auf einen neuen steuerfreien Arbeitgeberzuschuss, der insoweit künftig leistbar sein soll.

Pflegegeld:

Steuerfreiheit des Pflegebonus (3.000 EUR) und Einführung einer Steuerfreiheit von Zuschlägen.

Steuerklassenkombination:

Die Steuerklassenkombination III/V soll in das bisherige Faktorverfahren überführt und dann einfacher nutzbar sein

Praxishinweis

Gegenwärtig bleiben Gesetzgebungsverfahren abzuwarten. Angekündigt wurde bereits ein nächstes Corona-Steuerhilfegesetz.

Erwerber von Schenkungen / Erbschaften

Anhängiges Verfahren beim EuGH zum Bewertungsabschlag von vermietetem Grundbesitz

Das Erbschaft- und Schenkungsteuergesetz sieht in § 13c einen Bewertungsabschlag von 10 % vor, wenn zu Wohnzwecken vermietete Grundstücke des Privatvermögens verschenkt oder vererbt werden. Voraussetzung ist jedoch, dass diese Grundstücke im Inland, in der EU oder einem Staat des Europäischen Wirtschaftsraumes (Norwegen, Island, Liechtenstein) belegen sind.

Sachverhalt

Im Streitfall ging ein zu Wohnzwecken vermietetes, in Kanada belegenes Grundstück des Privatvermögens im Erbwege auf den in Deutschland erbschaftsteuerpflichtigen Kläger über. Dieser begehrte im Einspruchsverfahren, das Grundstück mit nur 90 % seines gemeinen Wertes der Erbschaftsteuer zu unterwerfen.

Das FG Köln hat in seinem Beschluss Zweifel geäußert, ob der Ausschluss von in Drittstaaten belegenen Grundstücken durch die Norm mit dem Unionsrecht vereinbar ist, und hat die Frage dem Europäischen Gerichtshof vorgelegt. Dieser muss nun entscheiden, ob der Bewertungsabschlag mit seiner regionalen Einschränkung gegen die Kapitalverkehrsfreiheit verstößt.

Bis zur Entscheidung sollten Sie sich bei ähnlich gelagerten Fällen auf das Verfahren Az. C-670/21 beim EuGH berufen und Ruhe des Verfahrens beantragen.

Umsatzsteuerzahler

BFH-Beschluss zum nachträglichen Widerruf einer Umsatzsteueroption

Auf die Umsatzsteuerfreiheit bei Grundstücksveräußerungen kann verzichtet (und damit zur Umsatzbesteuerung optiert) werden. Dies ist in bestimmten Konstellationen für den Verkäufer vorteilhaft, z. B. zur Vermeidung von Vorsteuerkorrekturen. Voraussetzung für eine wirksame Option ist jedoch, dass der Verzicht im gleichen notariell zu beurkundenden Kaufvertrag erklärt wird.

In einem aktuellen Urteilsfall ging es um die Frage, ob die strengen formalen und zeitlichen Voraussetzungen auch bei einem nachträglichen Verzicht auf diese Option gelten.

Sachverhalt

Im Urteilsfall war eine Immobilie im Jahr 2009 infolge einer Optionserklärung im Grundstückkaufvertrag umsatzsteuerpflichtig erworben worden. Da eine Teilfläche jedoch in 2011 umsatzsteuerfrei veräußert wurde, verzichteten die Parteien in 2012 mit notariellem Vertrag rückwirkend auf die Option zur Umsatzsteuer.

Die Betriebsprüfung erkannte dies nicht an. Der Verzicht auf die Umsatzsteuerbefreiung der Lieferung eines Grundstücks könne – so die Argumentation der Finanzverwaltung – nur im zugrunde liegenden notariellen Kaufvertrag erklärt werden. Gleiches gelte für die Rückgängigmachung des Verzichts. Demnach sei die Teilgrundstücksveräußerung umsatzsteuerpflichtig.

Beschluss des BFH vom 02.07.2021 (XI R 22/19)

Mit dem aktuellen Beschluss stellt der BFH zugunsten des Klägers klar, dass – im Gegensatz zur Erklärung der Option, die zwingend im gleichen notariellen Vertrag erklärt werden muss – der Verzicht auf diese Option auch außerhalb dieser notariellen Urkunde erfolgen kann, solange die Steuerfestsetzung für das Jahr der Leistungserbringung noch anfechtbar oder änderbar ist.

Somit kann der Widerruf in einer eigenen notariellen Urkunde und solange erfolgen, wie die Steuerfestsetzung für das Jahr der Leistungserbringung anfechtbar oder änderbar ist.

Der Vorbehalt war im Zeitpunkt des Widerrufs des Verzichts durch die Veräußerin in 2012 noch wirksam. Damit war er im Urteilsfall rechtzeitig erfolgt.

BFH-Revision: Unterliegt die im Übernachtungspreis enthaltene Nutzung des Parkplatzes, WLANs oder Fitnessraums dem ermäSSigten Steuersatz?

Nach § 12 Abs. 2 Nr. 11 Satz 1 UStG ermäßigt sich die Steuer auf

7 % für die Vermietung von Wohn- und Schlafräumen, die ein Unternehmer zur kurzfristigen Beherbergung von Fremden bereithält. Nach Satz 2 gilt dies jedoch nicht für Leistungen, die nicht unmittelbar der Vermietung dienen, auch wenn diese Leistungen mit dem Entgelt für die Vermietung abgegolten sind.

Beim BFH ist unter Aktenzeichen XI R 22/21 ein neues Verfahren zu der Frage anhängig, ob die nicht gesondert vereinbarte, mithin kostenfreie Überlassung von Parkplätzen, W-LAN und Fitnesseinrichtungen an Hotelgäste dem ermäßigten Steuersatz unterliegt oder nicht.

Die Vorinstanz, das FG Niedersachsen (Urteil vom 19.08.2021, 5 K 174/19), geht von steuerbaren entgeltlichen Leistungen zum Regelsteuersatz aus, da die Leistungen nicht unmittelbar Bestandteil der Beherbergungsleistung seien.

Hinweis:

Zu der Frage des Steuersatzes bei nicht gesondert vereinbarten oder abgerechneten Leistungen von Beherbergungsbetrieben sind bereits unter Aktenzeichen XI R 34/20 und XI R 35/20 zwei BFH-Verfahren anhängig.

Vergleichbare Fälle sollten offengehalten werden, bis der BFH entschieden hat.

Sonstiges

Fälligkeitstermine für Steuern und Beiträge zur Sozialversicherung von November 2021 bis Januar 2021

Steuertermin Umsatzsteuer bei Monatszahlern: 10.01.2022, 11.02.2022 und 10.03.2022

Steuertermin Lohnsteuer bei Monatszahlern: 10.01.2022, 11.02.2022 und 10.03.2022

Steuertermin Gewerbesteuer I. 2022 bei Monatszahlern: 15.01.2022

Steuertermin Grundsteuer I. 2022 bei Monatszahlern: 15.01.2022

Steuertermin Einkommenssteuer-VZ I. 2022: 10.03.2022

Steuertermin Körperschaftsteuer-VZ I. 2022: 10.03.2022

Bei Scheckeinzahlung muss der Scheck dem Finanzamt spätestens 3 Tage vor dem Fälligkeitstermin vorliegen.

Sozialversicherungsbeiträge sind spätestens am drittletzten Bankarbeitstag des laufenden Monats fällig, für den Beitragsmonat Januar 2022 somit am 27.01.2022, für den Beitragsmonat Februar 2022 somit am 24.02.2022 und für den Beitragsmonat März 2022 somit am 29.03.2022.

Haftungsausschluss/Quelle

Haftungsausschluss | Die in diesem Rundschreiben stehenden Texte sind nach bestem Wissen und Kenntnisstand erstellt worden. Die Komplexität und der ständige Wandel der Rechtsmaterie machen es jedoch notwendig, Haftung und Gewähr auszuschließen.

Ein Service der taxnews GmbH • www.tax-news.de • Alle verwendeten Texte, Fotos und grafischen Gestaltungen sind urheberrechtlich geschützt und dürfen nicht ohne Genehmigung verwendet werden.

Die Eheleute (EL) kaufen ein ETW.

Die Eheleute (EL) kaufen ein ETW.